Как мировые банки отмывают грязные деньги террористов, олигархов и преступников?

Триллионы грязных долларов беспрепятственно текут через крупные банки в обход всех систем противодействия отмыванию денег. Как устроена теневая мировая банковская система? Международный консорциум журналистов-расследователей (OCIJ) изучил вопрос.

Чистые банки – грязные деньги

Секретные документы правительства США показывают, что JPMorgan Chase, HSBC и другие крупные банки оказались замешаны в грандиозной афере по легализации преступных денег. Как минимум, пять крупнейших мировых банков – JPMorgan, HSBC, Standard Chartered Bank, Deutsche Bank и Bank of New York Mellon – продолжали получать прибыль от могущественных и опасных теневых дельцов даже после того, как власти США оштрафовали эти финансовые учреждения за предыдущие нарушения антиотмывочного законодательства. В некоторых случаях банки продолжали переводить незаконные средства даже после того, как американские чиновники предупредили их, что они столкнутся с уголовным преследованием, если не прекратят вести дела с мафиози, мошенниками или коррумпированными официальными лицами других стран.

Так, например JPMorgan, крупнейший банк в США, переводил деньги для людей и компаний, связанных с массовым разграблением государственных средств в Малайзии, Венесуэле и Украине. Согласно отчетам, банк перевел более 1 миллиарда долларов на счета беглого финансиста, стоящего за скандалом с 1MDB в Малайзии, и более 2 миллионов долларов компании молодого энергетического магната, которую обвиняли в обмане правительства Венесуэлы и отключении электричества, которое нанесло вред значительной части территории страны. JPMorgan также обработал более 50 миллионов долларов за десять лет для Пола Манафорта, бывшего менеджера кампании президента Дональда Трампа. За 14 месяцев после того, как он ушел из кампании, банк перевел по крайней мере 6,9 миллиона долларов Манафорту на фоне многочисленных обвинений в отмывании денег и коррупции, в связи с его работой с пророссийской политической партией на Украине.

Не остались в стороне и HSBC, Standard Chartered Bank, Deutsche Bank и Bank of New York Mellon, которые также продолжали проводить подозрительные платежи, несмотря на предупреждения со стороны официальных органов.

Утечка документов, известных как файлы FinCEN, включает более 2100 отчетов о подозрительной деятельности, поданных банками и другими финансовыми фирмами в Агентство по борьбе с финансовыми преступлениями Министерства финансов США (FinCEN). Это агентство представляет собой разведывательное подразделение, лежащее в основе глобальной системы борьбы с отмыванием денег. В документах содержатся записи о транзакциях на сумму более 2 триллионов долларов в период с 1999 по 2017 год, которые были отмечены сотрудниками внутреннего контроля банков как возможное отмывание денег или другая преступная деятельность, включая 514 миллиардов долларов в JPMorgan и 1,3 триллиона долларов в Deutsche Bank.

Несмотря на огромную сумму, 2 триллиона долларов в подозрительных транзакциях, выявленных в этом наборе документов, являются лишь каплей в гораздо более крупном потоке грязных денег, хлынувшем через банки по всему миру. Файлы FinCEN представляют менее 0,02% из более чем 12 миллионов отчетов о подозрительной деятельности, которые финансовые учреждения подали в FinCEN в период с 2011 по 2017 год.

Отчеты о подозрительной деятельности – наряду с сотнями таблиц, содержащих имена, даты и числовые данные – указывают на клиентов банков из более чем 170 стран, которые были идентифицированы как причастные к потенциально незаконным транзакциям. Эти записи демонстрируют, что банки слепо перемещают наличные по своим счетам для людей, которых они не могут идентифицировать, не сообщают о транзакциях со всеми признаками отмывания денег в течение нескольких лет и даже ведут дела с клиентами, замешанными в финансовых махинациях и публичных коррупционных скандалах.

Власти США, которые играют ведущую роль в глобальной борьбе с отмыванием денег, приказали крупным банкам реформировать свои системы контроля, оштрафовали их на сотни миллионов и даже миллиарды долларов и угрожали привлечь их к уголовной ответственности. Однако такая тактика запугивания не сработала. Крупные банки продолжают играть центральную роль в перемещении денег, связанных с коррупцией, мошенничеством, организованной преступностью и терроризмом.

9 крупнейших банков по объему подозрительных транзакций

9 крупнейших банков по объему подозрительных транзакций

В 2012 году лондонский HSBC, крупнейший банк в Европе, подписал соглашение об отсрочке судебного преследования и признал, что отмыл не менее 881 миллиона долларов для латиноамериканских наркокартелей. Наркоторговцы использовали ящики особой формы, которые подходили к окошкам касс HSBC, чтобы вносить огромные суммы денег от наркотиков, которые они проворачивали через финансовую систему. В рамках сделки с прокуратурой, HSBC заплатил 1,9 миллиарда долларов, и правительство согласилось приостановить уголовное преследование банка и закрыть его через пять лет, если HSBC выполнит свое обещание активно бороться с потоком грязных денег. Тем не менее, в течение этого пятилетнего испытательного срока, HSBC продолжал переводить деньги для сомнительных личностей, включая подозреваемых в отмывании денег из России и организации финансовых пирамид. Тем не менее, в декабре 2017 года правительство разрешило HSBC объявить, что оно «выполнило все свои обязательства» для получения отсрочки судебного преследования, и что прокуратура закрыла уголовное дело.

«Все плохо»: грязные деньги обманывают бюрократов

Отмывание денег – это не преступление без потерпевших. Непрерывный поток грязных денег помогает поддерживать преступные группировки и дестабилизировать страны. И это одна из главных причин глобального экономического неравенства. Отмытые средства часто переводятся между счетами, принадлежащими малоизвестным компаниям-пустышкам, зарегистрированным в секретных оффшорных налоговых убежищах, что позволяет элитам скрывать огромные суммы от правоохранительных и налоговых органов.

Замешанные в грязных схемах банки регулярно обрабатывали транзакции с компаниями, зарегистрированными в так называемых секретных юрисдикциях, и делали это, не зная конечного владельца счета. По крайней мере, в 20% отчетов был указан клиент с адресом в одном из крупнейших оффшорных финансовых убежищ в мире, на Британских Виргинских островах, в то время как во многих других были указаны адреса в Великобритании, США, Кипре, Гонконге, Объединенных Арабских Эмиратах, России и Швейцарии. Как минимум, в половине отчетов банки не имели информации о лицах, проводящих транзакции. В 160 отчетах банки запросили дополнительную информацию о корпоративных механизмах, но не получили ответа, но все равно провели операции.

Количество дней, в течение которых банки не сообщают о подозрительной транзакции

Количество дней, в течение которых банки не сообщают о подозрительной транзакции

По оценкам ООН, ежегодно отмывается 2,4 триллиона теневых долларов, что эквивалентно почти 2,7% всех товаров и услуг, производимых ежегодно в мире. Но по оценкам агентства, власти обнаруживают менее 1% грязных денег в мире.

Взрыв в Иерусалиме

Для некоторых финансовых организаций проблемным клиентом является другой банк.

Однажды ранним утром 2003 года Стивен Авербах ехал в автобусе № 6 в Иерусалиме, когда мужчина бросился к нему, как только автобус тронулся. На мужчине были длинные черные брюки, белая рубашка и черный пиджак, типичная одежда ортодоксального еврея. Но он носил «туфли с острым носком», которые не подходили к религиозной одежде, а в его правой руке было устройство, похожее на дверной звонок. Авербах, который до этого служил главным инструктором по оружию в полиции Иерусалима, вытащил пистолет. Но когда бывший полицейский повернулся к мужчине лицом к лицу, «он взорвался сам», как позже засвидетельствовал Авербах в видео-показаниях.

Взрыв в Иерусалиме в 2003 году

Взрыв в Иерусалиме в 2003 году

В результате взрыва погибли семь и были ранены еще 20 человек, а сам Авербах был парализован ниже шеи. Он умер в 2010 году от хронических болезней, вызванных полученными травмами.

К тому времени он и его семья подали в суд, обвинив иорданское финансовое учреждение, Arab Bank, в перемещении средств, которые помогли финансировать террористов, причастных к взрыву в автобусе и другим атакам. В свою очередь, Arab Bank был лишь пешкой в куда более крупной игре с участием влиятельного банка Standard Chartered. Банк со штаб-квартирой в Великобритании помогал клиентам Arab Bank получить доступ к финансовой системе США после того, как регулирующие органы обнаружили недостатки в системе контроля за отмыванием денег Arab Bank в 2005 году и вынудили его свернуть свою деятельность по переводу денег в США. Standard Chartered продолжило свои отношения с Arab Bank, даже несмотря на поданный против иорданского уведомление со стороны американских властей о том, что Standard Chartered должен прекратить обработку транзакций для подозрительных клиентов.

В 2012 году регулирующие органы Нью-Йорка пришли к выводу, что Standard Chartered «сотрудничала с правительством Ирана» почти десять лет, чтобы провести секретные транзакции на сумму 250 миллиардов долларов, получив «сотни миллионов долларов комиссионных» и сделав «финансовую систему США уязвимой для террористов, торговцев оружием, наркобаронов и коррумпированных режимов». Standard Chartered был оштрафован всего на 670 миллионов долларов. Несмотря на свои официальные обещания держаться подальше от подозрительных клиентов, Standard Chartered впоследствии обработал 2055 транзакций на общую сумму более 24 миллионов долларов для клиентов Arab Bank в период с сентября 2013 года по сентябрь 2014 года.

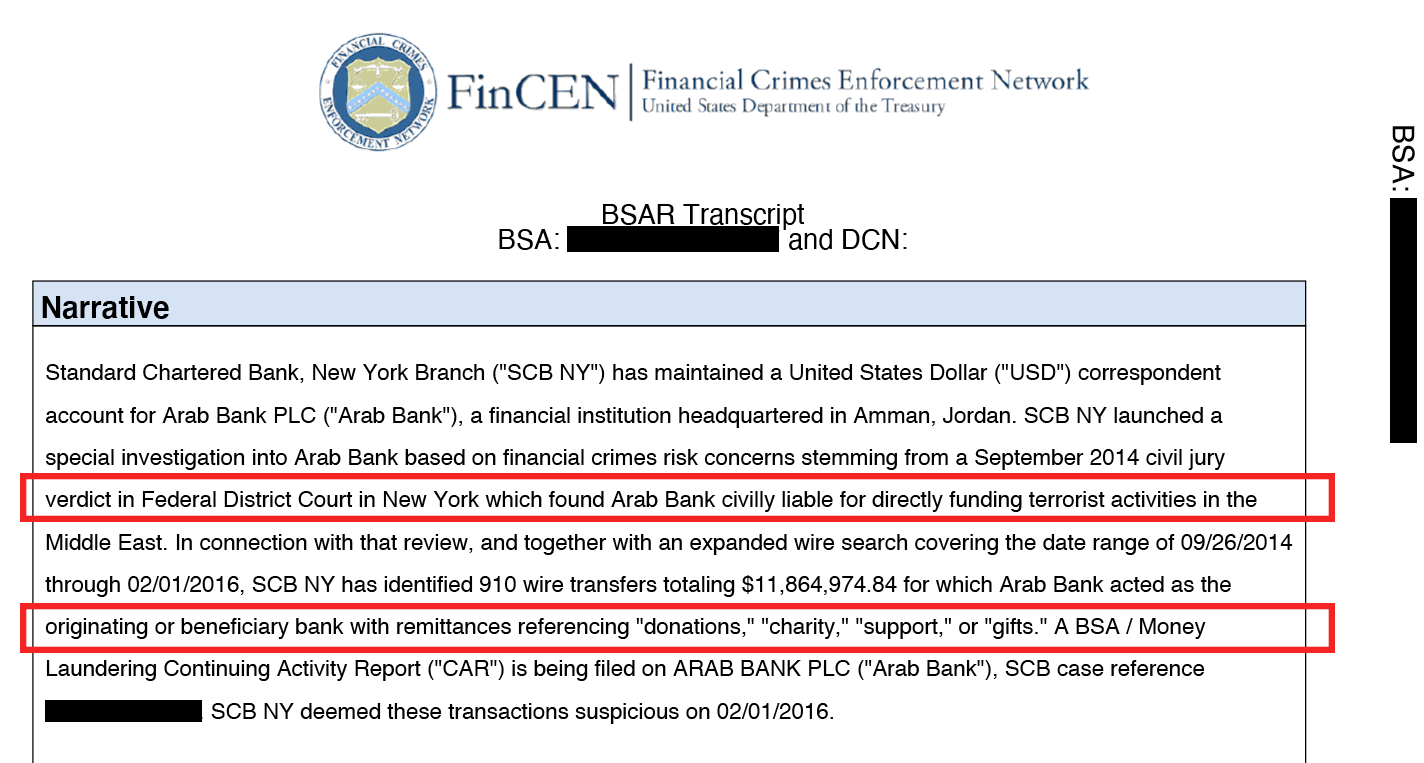

В судебном процессе, возбужденном в связи с взрывом в автобусе в Иерусалиме в 2003 году и другими нападениями, присяжные в Бруклине признали Arab Bank ответственным за сознательную поддержку терроризма путем передачи денег, замаскированных под благотворительные пожертвования, в пользу ХАМАС, палестинской группы боевиков, которую США классифицируют как террористическую организацию. Лишь спустя год сотрудники отдела нормативно-правового соответствия Standard Chartered отправили отчет о подозрительной деятельности, в котором признали, что банк вел дела с Arab Bank в течение нескольких дней после вынесения решения в бруклинском суде и выразили обеспокоенность по поводу «потенциального финансирования терроризма». Но на этом все не закончилось.

Согласно последующему отчету о подозрительной деятельности, включенному в файлы FinCEN, Standard Chartered увеличила транзакции для клиентов Arab Bank почти на 12 миллионов долларов с момента вынесения приговора до февраля 2016 года. В банке говорится, что во многих сообщениях к платежам упоминались «благотворительность», «пожертвования», «поддержка» или «подарки». Вердикт присяжных был затем отменен из-за процессуальных нарушений, но Arab Bank все же выплатил компенсации семьях погибших. Standard Chartered больше не обрабатывает транзакции в долларах США для Arab Bank, но по-прежнему предоставляет другие банковские услуги для иорданского финансового учреждения.

Снимок отчета FinCEN. «Федеральный окружной суд Нью-Йорка постановил, что Arab Bank несет ответсвенность за финансирование террористической деятельности». «Arab Bank был получателем платежей, указанных как пожертвования, благотворительность, поддержка или подарки»

Снимок отчета FinCEN. «Федеральный окружной суд Нью-Йорка постановил, что Arab Bank несет ответсвенность за финансирование террористической деятельности». «Arab Bank был получателем платежей, указанных как пожертвования, благотворительность, поддержка или подарки»

Прибыль и риски

Почему банки перемещают подозрительные деньги? Потому что это выгодно.

Банки могут увеличивать свою прибыль за счет комиссионных, пока деньги вращаются через десятки счетов, которые часто обслуживаются коррумпированными пользователями финансовой системы. JPMorgan, например, заработал около полумиллиарда долларов, будучи главным банкиром Берни Мэдоффа – основателя одной из крупнейших финансовых пирамид в истории.

Работа с сомнительными клиентами сопряжена с риском.

В 2011 году JPMorgan выплатил 88,3 миллионов долларов для урегулирования претензий о нарушении экономических санкций против Ирана и других стран, находящихся под эмбарго США. Затем, в январе 2014 года, банк заплатил 2,6 миллиарда долларов американским агентствам для проведения расследований по поводу его роли в схеме Мэдоффа. JPMorgan сообщил о прибыли, более чем вдвое превышающей сумму штрафа только за первый квартал 2014 года, а годовая прибыль и вовсе составила 22 миллиарда долларов. Мэдофф признал себя виновным и отбывает 150-летний срок в федеральной тюрьме.

Тем не менее, JPMorgan продолжил после этих принудительных действий переводить деньги лицам, причастным к предполагаемым финансовым преступлениям. Среди них: Джо Лоу, финансист, которого власти нескольких стран обвиняют в том, что он был режиссерем схемы по хищению более 4,5 миллиардов долларов из малазийского фонда экономического развития под названием 1Malaysia Development Berhad, или 1MDB. Согласно отчетам, с 2013 по 2016 год он перевел через JPMorgan чуть более 1,2 миллиарда долларов.

Сначала Лоу получил известность благодаря вечеринкам с Пэрис Хилтон, Леонардо Ди Каприо и другими знаменитостями. Однажды ночью в клубе на Французской Ривьере он участвовал в аукционе ящик шампанского Cristal – выиграв конкурс с финальной ставкой в 2 миллиона евро, согласно бестселлеру о мошенничестве с 1MDB «Кит на миллиард». В начале 2015 года он впервые был назван СМИ ключевой фигурой в скандале с 1MDB, так называемом «ограблении века». В апреле 2016 года Сингапур выдал ордер на его арест. Власти США, Малайзии и Сингапура до сих пор ведут его поиски.

JPMorgan также переводил деньги компаниям и людям, связанным с коррупционными скандалами в Венесуэле, которые способствовали одному из худших гуманитарных кризисов в мире. По данным ООН, каждый третий венесуэльец недоедает, и миллионы людей покинули страну. Одним из венесуэльцев, получивших «помощь» от JPMorgan, был Алехандро «Пиохо» Истурис, бывший правительственный чиновник, которого власти США обвиняют в участии в международной схеме отмывания денег. Прокуратура утверждает, что в период с 2011 по 2013 год Истуриз и другие вымогали взятки для заключения государственных энергетических контрактов. Всего с 2012 по 2016 год банк перевел более 63 миллионов долларов для компаний, связанных с Истуризом и его схемой отмывания денег.

Более того, JPMorgan также предоставлял банковские услуги Derwick Associates, энергетической компании, которая без торгов выиграла многомиллиардные контракты на ремонт вышедшей из строя электросети Венесуэлы. В исследовании, проведенном венесуэльским отделением международной некоммерческой организации Transparency International за 2018 год, был сделан вывод, что Derwick Associates не смогла обеспечить ожидаемую мощность и завысила счет правительству Венесуэлы как минимум на 2,9 миллиарда долларов. Также Derwick Associates использовала счета в JPMorgan для перевода не менее 2,1 миллиона долларов в 2011 и 2012 годах. В 2018 году Министерство юстиции США предъявило обвинение топ-менеджеру компании Derwick Франсиско Конвиту Гуручеага в участии в коррупционной схеме и отмывании денег на сумму 1,2 миллиарда долларов.

«Босс боссов»

Согласно полученным OCIJ отчетам, банки, осуществляющие трансграничные транзакции, похоже, плохо понимают, с кем имеют дело, даже когда переводят сотни миллионов долларов.

Возьмем случай с загадочной подставной компанией под названием ABSI Enterprises. ABSI отправила и получила переводов через JPMorgan на сумму более 1 миллиарда долларов в период с января 2010 года по июль 2015 года. Эта сумма включала транзакции через прямой банковский счет в JPMorgan, который ABSI закрыл в 2013 году, и через так называемые корреспондентские банковские соглашения, в которых крупный американский банк, например JPMorgan, позволяет иностранным банкам обрабатывать транзакции в долларах США через свои собственные счета.

Служба контроля банка за соблюдением требований законодательства попыталась выяснить фактического владельца ABSI в 2015 году после того, как российский новостной сайт сообщил, что одноименная подставная компания была связана с «вором в законе» по имени Семен Могилевич. Могилевича называют «боссом боссов» мафиозных группировок России. Когда ФБР включило его в список десяти самых разыскиваемых лиц в 2009 году, указывалось, что его преступная сеть причастна к торговле оружием и наркотиками, вымогательству и заказным убийствам. Могилевич также фигурирует в документальном сериале Netflix «Самые разыскиваемые преступники в мире».

Могучий доллар

Элитная финансовая группа, состоящая в основном из крупнейших американских и европейских банков, берет на себя комиссию за перемещение огромных сумм в долларах, используя свой привилегированный доступ к Федеральной резервной системе США. Операции этих банков в США также могут помочь превратить иностранные деньги в доллары США, что является еще одной ключевой целью отмывания денег.

Американский закон возлагает на банки передовую ответственность за предотвращение отмывания денег, даже если их финансовая деятельность полностью направлена на осуществление переводов. Хотя банки имеют право останавливать транзакцию, если она кажется сомнительной, они не обязаны должны это делать. Им просто необходимо отправить отчет о подозрительной деятельности в FinCEN. FinCEN, в которой работает около 270 сотрудников, ежегодно собирает и анализирует более двух миллионов новых отчетов о подозрительной деятельности от банков и других финансовых компаний. Она передает информацию правоохранительным органам США и подразделениям финансовой разведки в других странах. Однако такой уведомительный характер действий открывает широкий простор для быстрых и ловких действий финансовых преступников и отмывателей денег, действующих с молчаливого согласия банков.

Внутри крупных банков системы отслеживания незаконных денежных потоков управляются перегруженными работой сотрудниками с ограниченными ресурсами, которые обычно работают в служебных офисах вдали от штаб-квартиры и не имеют большого влияния в своих организациях. Документы в файлах FinCEN показывают, что специалисты по комплаенсу в крупных банках часто прибегают к простому поиску в Google, чтобы узнать, кто стоит за переводами на сотни миллионов долларов. В результате, банки часто подают отчеты о подозрительной деятельности только после того, как транзакция или клиент становится предметом негативной новостной статьи или правительственного запроса – обычно после того, как след денег давно потерялся.

В интервью ICIJ и BuzzFeed более десятка бывших сотрудников отдела комплаенса HSBC поставили под сомнение эффективность политики банка по борьбе с отмыванием денег. Некоторые говорили, что банк не давал им достаточно времени, чтобы сделать что-то, кроме как бегло взглянуть на крупные денежные потоки, и что отделения HSBC за пределами США часто их игнорировали, когда они запрашивали информацию о бенефициарах денежных переводов.

В других банках ситуация куда хуже. Так, печально известный Standard Chartered проводил транзакции для находящихся под санкциями США организаций из Ирана и Ливии, Судана и Мьянмы. Standard Chartered, как утверждают бывшие работники отдела комплаенса банка Джулиан Найт и Аншуман Чандра, участвовал в «очень изощренной схеме отмывания денег», изменяя в документах имена получателей, подпадающих под санкции США и создавая технологический обходной путь, который позволял незаконным транзакциям проходить через Федеральную резервную систему США незамеченными.

Аншуман Чандра, работавший в отделении банка в Дубае с 2011 по 2016 год, пришел к выводу, что нарушение санкций позволило злоумышленникам профинансировать террористические атаки, «в результате которых были убиты и ранены солдаты, служившие в коалиции под руководством США, а также множество невинных мирных жителей». Эта схема позволила банку получить прибыль от «высокой премии», которую Иран и его сотрудники были готовы заплатить за конвертацию иранских риалов в доллары.

Чандра и Найт утверждают, что банк признал лишь часть своих нарушений и солгал о прекращении незаконных транзакций, когда он объявил о нарушении санкций в рамках своего дела об отсрочке судебного преследования в 2012 году с властями США. Правительство США снова и снова продлевало испытательный срок банка на несколько лет. Затем, в 2019 году, банк заплатил еще 1,1 миллиарда долларов за продолжающиеся нарушения санкций против Ирана и других стран и согласился продлить действие своего соглашения об отсрочке судебного преследования еще на два года.

«Я умираю»: Украина, JPMorgan и клептократы.

21-летняя Олеся Жуковская пострадала в борьбе с коррупцией в Украине.

Она работала медсестрой на Западной Украине в конце 2013 года, когда в центре Киева, столицы, вспыхнули протесты. Когда еще был жив режим президента Виктора Януковича, миллиарды долларов выводились из страны тайными путями через счета в некоторых крупнейших банках мира.

Демонстранты протестовали против пророссийской позиции властей и коррупции на высоком уровне, которая разрушала экономику страны, ее школы и систему здравоохранения. Украинцы умирали, потому что деньги, предназначенные для жизненно важных лекарств и оборудования, разворовывались. Так, сама Жуковская говорит, что не могла позволить себе взятку в 3000 долларов, которая потребовалась бы, чтобы устроиться на работу в городскую больницу. Вместо этого она работала в сельском поликлинике без отопления и без лекарств. «Ничего», – говорит она. Здание «выглядело как старые руины».

В декабре 2013 года она присоединилась к растущим антиправительственным митингам в Киеве, добровольно оказывая помощь демонстрантам, избитым правительственными войсками. 20 февраля 2014 года она разбирала бинты, когда снайперская пуля попала ей в шею. По ее словам, пуля прошла в двух сантиметрах от ее сонной артерии. Когда скорая помощь доставила ее в больницу, она написала в Твиттере: «Я умираю». Жуковская выжила, но десятки других демонстрантов были убиты снайперами, которые обстреляли протестующих.

Публикация Олеси Жуковской в Twitter

Публикация Олеси Жуковской в Twitter

Рассказ Жуковской о борьбе и боли похож на истории обычных людей по всему миру, которые страдают, когда коррумпированные политики и их друзья – в Украине и за ее пределами – обогащаются с помощью крупнейших всемирно известных известных банков.

Пока в начале 2014 года молодая медсестра все еще лечилась в больнице, Янукович бежал из страны. Так же поступил и его ближайший советник, глава администрации президента Андрей Клюев. Оба оказались в ссылке в России. Оба разыскиваются украинскими властями и находятся под санкциями США, которые обвиняют их в хищении государственных средств и подрыве украинской демократии. Позднее выяснилось, что группа Activ Solar, занимающаяся солнечной энергией, принадлежащая семье Клюева, похитила сотни миллионов долларов, которые якобы были предоставлены государственными банками в виде займов. Её активы были переведены в сеть офшорных компаний, контролируемых членами семьи Клюева.

Дело Activ Solar было частью масштабной коррупционной схемы, в которую входила сеть компаний, связанных с братом Клюева, Сергеем. Эти компании купили президентский дворец, а также имение Межигорье, где жил Янукович, по невероятно низкой цене. Дворец с зоопарком со страусами и копией испанского галеона для круизов по Днепру стал символом декаданса режима.

Как всегда, грязным деньгам нужно место, чтобы спрятаться. Их пути часто пересекаются в Нижнем Мэнхэттене.

Нижнее белье и сапоги до колена

В январе 2010 года, когда Янукович победил в первом туре президентских выборов на Украине, кто-то зарегистрировал новую компанию в корпоративном реестре Великобритании, Companies House, правительственном учреждении, которое давно критикуют за легитимизацию компаний с «мутными» владельцами. Новая компания, ТОО «NoviRex Sales», утверждала, что занимается бизнесом «бытовой техники», но ее документы выглядели подозрительно. На месте адреса регистрации располагался маникюрный салон, но там же якобы работали сотни других компаний, зарегистрированных в Регистрационной палате.

Зарегистрированными владельцами NoviRex были две другие компании, обе резиденты Британских Виргинских островов и также не имеющие видимых владельцев. Те же две компании на Британских Виргинских островах были указаны в качестве «владельцев» еще тысяч компаний в Регистрационной палате, многие из которых зарегистрированы в одном и том же месте в Кардиффе. Две материнских компании NoviRex также владели компаниями, замешанных в картельном сговоре и других коррупционных действиях на Украине.

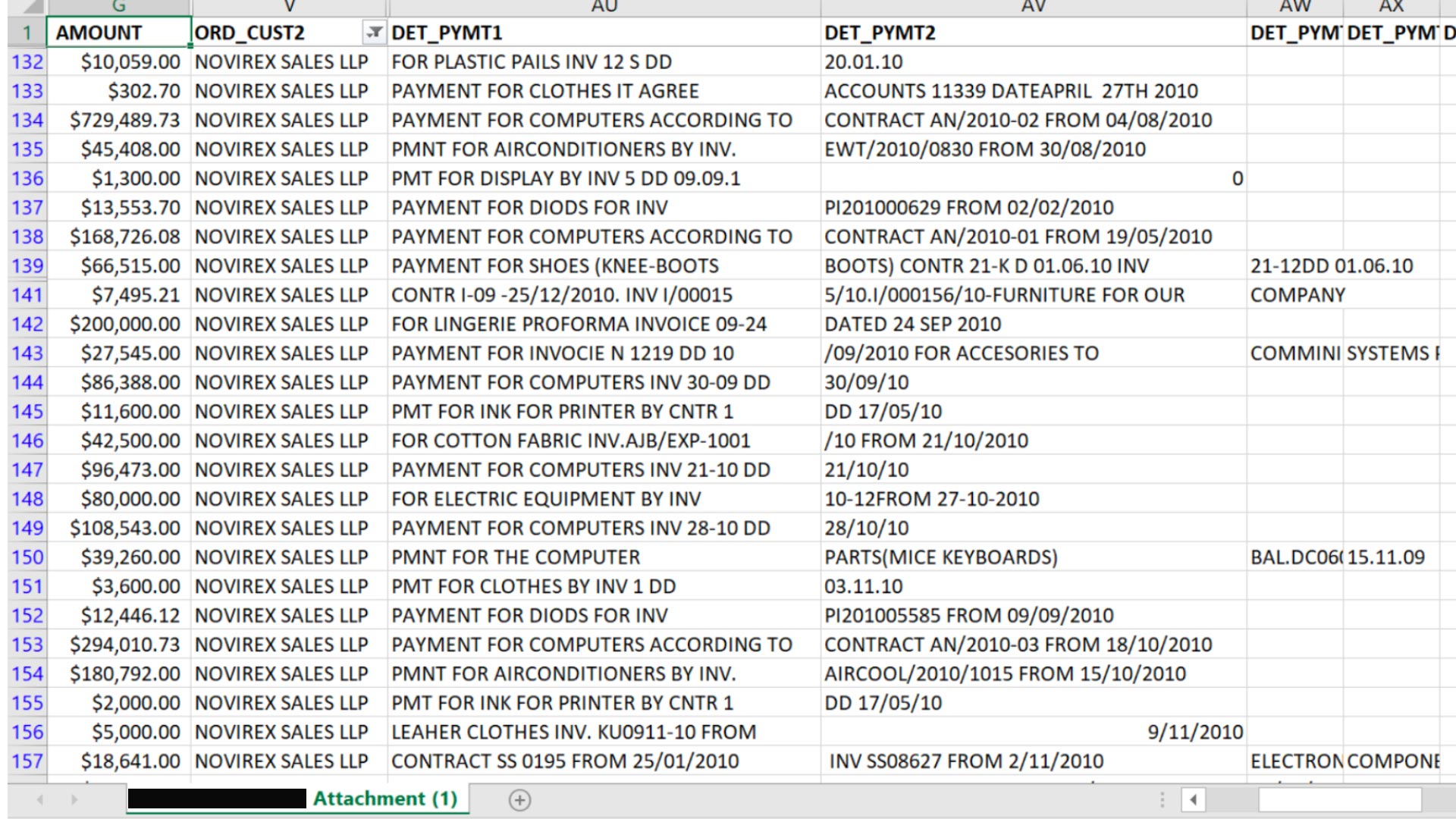

Файлы FinCEN демонстрируют, что NoviRex вскоре после регистрации начала проводить платежи поразительного размера, причем очень часто. Для бизнеса бытовой техники NoviRex привел несколько странных обоснований для платежей: 200 000 долларов за «нижнее белье» от компании на Британских Виргинских островах… 34 000 долларов за «наклейки на клавиатуру» от гонконгской фирмы… почти 400 000 долларов на «гольфы» от другой гонконгской компании. Тем не менее, когда NoviRex перевела миллионы долларов через глобальную банковскую систему, ее финансовая отчетность, доступная онлайн в Регистрационной палате, показала, что компания умирает, расходуя менее 2500 долларов в год. NoviRex отправляла все свои платежи через банки, печально известные как центры по отмыванию денег, включая латвийский ABLV Bank.

Реестр операций NoviRex

Реестр операций NoviRex

Но для того, чтобы переводить доллары на международный рынок, NoviRex требовалось нечто большее, чем изворотливые латвийские банки. Ей было необходимо глобальное финансовое учреждение с доступом к счетам в нью-йоркском отделении Федеральной резервной системы США. NoviRex нуждался в JPMorgan Chase.

Посредник

Крупнейший банк США JPMorgan предоставил ABLV счет в долларах США в Нью-Йорке, что позволило латвийскому банку, в свою очередь, открывать долларовые счета своим собственным клиентам, включая NoviRex. В начале 2000-х годов, даже когда банки столкнулись с новыми ограничениями в соответствии с Патриотическим актом США 2001 года по тщательной проверке своих зарубежных банковских партнеров, JPMorgan наращивал объемы бизнеса, открывая счета в долларах США иностранным банкам. К 2003 году он стал мировым лидером в области «корреспондентского банкинга», обрабатывая платежи для клиентов 3 500 других банков по всему миру, что позволило довести общий ежедневный объем транзакций JPMorgan в долларах до более чем 2 триллионов для клиентов в 46 странах.

В 2005 году, когда Джейми Даймон был назначен генеральным директором JPMorgan, FinCEN предупредила, что латвийские банки и их «значительная» нелатвийская клиентская база «продолжают создавать значительные риски отмывания денег». FinCEN заявила: «Многие латвийские учреждения, похоже, не обслуживают латвийское сообщество, а вместо этого оказывают услуги подозрительным иностранным частным подставным компаниям». На тот момент 23 банка Латвии держали около 5 миллиардов долларов на депозитах «нерезидентов», в основном из России и других частей бывшего Советского Союза.

Это был рынок JPMorgan.

Разрешая перевод, банк-корреспондент (в простом случае) списывает сумму со счета банка-отправителя и переводит деньги на счет банка-получателя, взимая комиссию. Предоставляя иностранным банкам доступ к долларам США, JPMorgan открывал двери американской финансовой системы для своих клиентов, включая анонимные подставные компании, такие как NoviRex.

В обмен на эту возможность контроля и взимаемые с нее сборы законодательство США требует, чтобы JPMorgan и другие подобные банки отслеживали каждую транзакцию и проверяли иностранные банки, с которыми они ведут бизнес. Примечательно, что 90% клиентов ABLV считались «высокорисковыми» самим ABLV, прежде всего потому, что они были подставными компаниями, зарегистрированными в тайных юрисдикциях.

Некоторые из этих фирм-однодневок перемещали миллиарды долларов, связанные с коррупцией на Украине. Регулирующие органы США пришли к выводу, что ABLV институционализировал отмывание денег как «основу деловой практики банка», агрессивно продавал схемы отмывания денег клиентам и предоставил мошенническую документацию «высочайшего качества» для поддержки этих схем – все время подкупая латвийских чиновников для защиты банк от любых угроз его бизнес-модели. «Если бы я был в JPMorgan и увидел это, я бы подумал: «Это ужасно», – сказал журналистам OCIJ один из экспертов, бывший детектив полиции Великобритании Мартин Вудс. «Какая нормальная компания покупает компьютеры, нижнее белье и ведра?»

К началу 2014 года, пока граждане выходили на улицы в знак протеста против Януковича, Клюева и других руководителей государства, NoviRex перевела через JPMorgan платежи на сумму более 188 миллионов долларов.

Спасательный круг

JPMorgan тем временем двигался дальше.

К концу 2014 года он закрыл корреспондентские счета около 500 иностранных банков, в том числе латвийских банков. В отчете для акционеров за декабрь 2014 года банк признал «допущенные ошибки и уроки, извлеченные из нашего опыта работы с иностранными корреспондентскими банками». «Каждая компания совершает ошибки (а мы допустили ряд из них), но отличительной чертой отличной компании является то, что она делает в ответ», – написал в сопроводительном письме генеральный директор JPMorgan. При этом он не упомянул ни Украину, ни Латвию, ни ABLV, ни NoviRex.

К тому времени казна Украины была разграблена, а гонорары JPMorgan положил в карман. Группа казначейских услуг JPMorgan, материнская компания его корреспондентско-банковского бизнеса, сообщила о доходах в размере 4,13 миллиарда долларов в 2013 году. Общая сумма вознаграждения Даймона в 2014 году составила 20 миллионов долларов.

На этом история NoviRex могла и закончиться. Но затем, в ноябре 2016 года, Дональд Трамп был избран 45-м президентом США. Вскоре после этого министерство юстиции США назначило Роберта Мюллера специальным прокурором по расследованию вмешательства России в выборы и другим вопросам, касающихся Трампа и его соратников. Одним из них был Пол Манафорт, бывший руководитель президентской кампании Трампа.

Смертный приговор

Манафорт также был консультантом и лоббистом бывшего президента Украины Виктора Януковича. Файлы FinCEN демонстрируют, что сотрудники отдела комплаенса JPMorgan были обеспокоены сообщениями в украинской прессе о тайных платежах, которые получали компании под контролем Пола Манафорта. В банке отметили, что такие платежи производила, в частности, NoviRex.

Как показывают материалы FinCEN, по мере усиления контроля за международными сделками Манафорта JPMorgan подавал все больше отчетов о подозрительной деятельности, в которых подробно описывались – спустя годы после проведения транзакций – миллионы долларов, выплаченных консультанту, его партнерам и их предприятиям. На суде над Манафортом в 2018 году имя NoviRex всплыло как одной из немногих подставных компаний, используемых украинскими олигархами для отправки платежей за политическое лоббирование собственным фирмам-однодневкам Манафорта. В целом NoviRex тайно заплатила 4 190 111 долларов за консультационную операцию Манафорта от имени Партии регионов Януковича. В конечном итоге Манафорт был осужден за банковское мошенничество, сокрытие счетов в иностранны банках и другие преступления.

На одном из процессов над Манафортом его бывший деловой партнер Рик Гейтс наконец раскрыл личность, стоящую за NoviRex: Клюев, правая рука Януковича. В целом, как показывают файлы FinCEN, с 2010 по 2015 год JPMorgan провел в интересах NoviRex 706 транзакций на общую сумму не менее 230 миллионов долларов. Большая часть этой суммы пошла компаниям, зарегистрированным в тайных налоговых убежищах.

В 2018 году FinCEN объявил бывшего клиента JPMorgan, ABLV, «основной организацией по отмыванию денег», которая перевела «миллиарды долларов» для украинских магнатов, обвиняемых в разграблении государственных активов. FinCEN запретил банкам США предоставлять ABLV доступ к корреспондентским счетам в США – шаг, известный в финансовых кругах как «смертная казнь». Сейчас ABLV находится в стадии ликвидации.

«Уловки и хитрость»: большие штрафы не мешают банкам переводить грязные деньги

Деньги текли из Калифорнии, Перу, Боливии, Китая и других мест, где семьи с низким доходом были готовы вложить свои скромные сбережения – 2000 долларов, 5000 долларов, 10000 долларов – в инвестиции, которые, как они надеялись, изменит их жизнь. Одним щелчком мыши деньги инвесторов направлялись через нью-йоркские счета глобального банковского гиганта HSBC. Затем они поступали на счета в отделения HSBC в Гонконге.

Как и другие участники финансовой пирамиды, Рейнальдо Пачеко, 44-летний мужчина из Санта-Розы, Калифорния, активно рекламировал пирамиду среди семьи и знакомых. Когда схема начала разваливаться, один из незадачливых инвесторов, которых Пачеко убедил вложиться в аферу, решил убить его. Трое мужчин похитили Пачеко и забили его камнями по голове, оставив его тело в русле ручья. Его руки были связаны за спиной лентой и одним из шнурков. Тысячи других люей отделались легче и потеряли около 80 миллионов долларов в этой схеме.

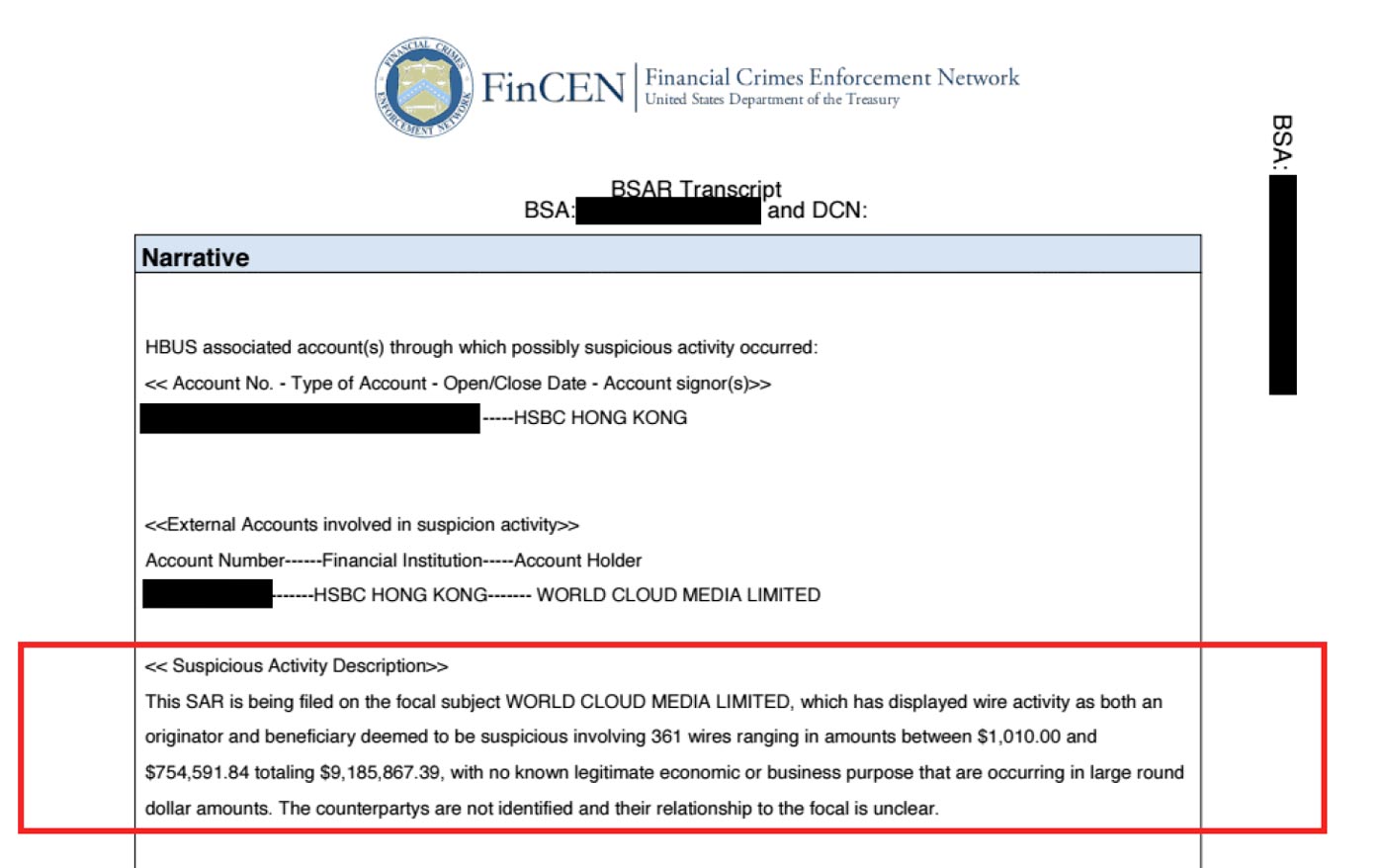

Снимок отчета FinCEN. «Этот отчет о подозрительной деятельности касается компании WORLD CLOUD MEDIA LIMITED, которая одновременно значилась и получателем, и отправителем 361 платежа в размере от $1,010 до $754,591 каждый – общей суммой на $9,185,867; у платежей не было ни юридически обоснованной экономической или коммерческой цели, которые могли бы объяснить такой характер транзакций. Контрагенты не идентифицированы и их связь неочевидна»

Снимок отчета FinCEN. «Этот отчет о подозрительной деятельности касается компании WORLD CLOUD MEDIA LIMITED, которая одновременно значилась и получателем, и отправителем 361 платежа в размере от $1,010 до $754,591 каждый – общей суммой на $9,185,867; у платежей не было ни юридически обоснованной экономической или коммерческой цели, которые могли бы объяснить такой характер транзакций. Контрагенты не идентифицированы и их связь неочевидна»

При этом HSBC продолжал переводить деньги в «инвестиционный фонд» WCM в то время, когда власти трех стран проводили расследование в отношении компании, и внутренние наблюдатели банка знали, что это финансовая пирамида. Более 30 миллионов долларов, связанных с WCM, прошло через банк в 2013 и 2014 годах – в то время, когда HSBC находился на испытательном сроке в рамках сделки с американскими властями об отсрочке судебного преследования.

Даже после того, как регулирующие органы США через суд заморозили активы компании, счет WCM в HSBC в Гонконге оставался активным. Согласно судебным документам, WCM сняла со счета более 7 миллионов долларов в течение следующей недели, полностью обнулив счет.

WCM была не единственной связанной с преступной деятельностью компанией, которая переводила деньги через HSBC в течение пятилетнего испытательного срока. Офис банка в Гонконге, например, обработал транзакции на сумму более 900 миллионов долларов с участием подставных компаний, связанных преступными сетями. Расследование ICIJ указывает на то, что все пять банков, которые чаще всего фигурируют в файлах FinCEN – HSBC, JPMorgan, Deutsche Bank, Standard Chartered и Bank of New York Mellon – продолжали переводить деньги для подозреваемых людей и компаний даже после заключения соглашений об отсрочке судебного преследования и других жестких мер по борьбе с отмыванием денег.

За последние 15 лет, четыре из этих банков подписали сделки о закрытии судебного преследования или об его отсрочке в связи с уголовными делами об отмывании денег. Единственный банк из пяти, в отношении которого не заключалось соглашение о немедленном или отсроченном судебном преследовании, – это Deutsche Bank. Вместо этого в 2015 году он выплатил штраф в размере 258 миллионов долларов за перевод миллиардов долларов от имени иранских, ливийских, сирийских, бирманских и суданских финансовых учреждений и других организаций под санкциями США.

Bank of New York Mellon был одним из первых крупных банков, заплативших властям США крупный штраф за бездействие в борьбе с отмыванием денег. В 2005 году, за два года до слияния с Mellon Financial, Bank of New York выплатил 38 миллионов долларов и подписал соглашение об отказе от судебного преследования после того, как федеральное расследование пришло к выводу, что он провел 7 миллиардов грязных российских долларов через свои счета. За некоторыми сделками мог стоять Могилевич, предполагаемый «босс боссов» русской мафии.

С 2008 года в СМИ появились сообщения о том, что российский миллиардер Олег Дерипаска связан с организованной преступностью. Когда в 2018 году власти США ввели против него санкции, они заявили, что ранее он обвинялся в угрозах конкурентам, даче взятки российскому правительственному чиновнику и заказу убийства бизнесмена. Впрочем, уже в 2019 году администрация Трампа отменила санкции в отношении трех связанных с ним компаний. Санкции США в отношении самого Дерипаски сохраняются, и он подал в суд, пытаясь их отменить.

Красные флаги

Одна поразительная закономерность, выявленная в ходе ICIJ, – это готовность нескольких банков обрабатывать подозрительные транзакции для одних и тех же рискованных клиентов. Дерипаске, российскому олигарху, помогал не только Bank of New York Mellon. Записи показывают, что Deutsche Bank в период с 2003 по 2017 год совершил сделки на сумму более 11 миллиардов долларов для компаний, которые он контролировал. Также Deutsche Bank и Standard Chartered помогли Odebrecht SA – латиноамериканской строительной фирме, стоящей за тем, что прокуратура США назвала крупнейшим в истории делом о взяточничестве за рубежом, – перевести 677 миллионов долларов с 2010 года по 2016 год.

Еще есть дело Дмитрия Фирташа, украинского олигарха, который объявлен в розыск США. В 2014 году американская прокуратура обвинила его в подкупе индийских властей с целью заключения сделки по добыче полезных ископаемых. С конца 2019 года американские СМИ сообщали о том, что Фирташ сыграл роль в операции президента Трампа по поиску на Украине компромата на своего оппонента Джо Байдена.

Фирташ, который говорит, что начал свой путь в бизнесе, торгуя украинским сухим молоком и узбекским хлопком после распада Советского Союза, живет в изгнании в особняке в Вене, до сих пор защищаясь от экстрадиции. На его вилле в стиле ар-нуво есть домашний кинотеатр и красивейший бассейн – в статье Bloomberg Businessweek он назван «Олигархом в золотой клетке».

Дмитрий Фирташ, Пол Манафорт и Семен Могилевич

Дмитрий Фирташ, Пол Манафорт и Семен Могилевич

Все пять крупных банков – JPMorgan, Deutsche Bank, Standard Chartered, HSBC и Bank of New York Mellon – обрабатывали транзакции для компаний, контролируемых Фирташем, как показывают файлы FinCEN. В период с 2003 по 2014 год JPMorgan перевел большую часть денег компаниям, которые на сегодняшний день контролируются Фирташем, с помощью сотен транзакций на общую сумму почти 2 миллиарда долларов. JPMorgan и другие банки должны были знать о сомнительной истории Фирташа еще в 2010 году, когда стало известно о связи Фирташа с Могилевичем. Несмотря на это, все пять банков продолжали обрабатывать транзакции с участием компаний, контролируемых Фирташем.

Привлечение банкиров к ответственности

Почему, казалось бы, большие финансовые штрафы не повлияли на поведение банков?

Джон Кассара, эксперт по финансовым преступлениям, который работал специальным агентом в FinCEN с 1996 по 2002 год, заявил, что размер штрафов, выплачиваемых HSBC и другими крупными банками, может показаться большим, но они составляют крошечную долю от прибыли банков». И деньги не платят банкиры, которые должны нести ответственность, сказал он, – их платят акционеры.

Джеймс С. Генри, экономист, адвокат и писатель из Нью-Йорка, исследующий мир грязных денег с 1970-х годов, говорит, что американские правоприменительные меры за последние два десятилетия оказали некоторое влияние на поведение крупных банков – по крайней мере, по сравнению с более ранней эпохой, когда они действовали почти без ограничений. Но он сказал, что потребуется привлекать к ответственности не только банки, но и менеджмент, ответственный за совершение преступных действий.

Взрыв в Иерусалиме в 2003 году

Взрыв в Иерусалиме в 2003 году Снимок отчета FinCEN. «Федеральный окружной суд Нью-Йорка постановил, что Arab Bank несет ответсвенность за финансирование террористической деятельности». «Arab Bank был получателем платежей, указанных как пожертвования, благотворительность, поддержка или подарки»

Снимок отчета FinCEN. «Федеральный окружной суд Нью-Йорка постановил, что Arab Bank несет ответсвенность за финансирование террористической деятельности». «Arab Bank был получателем платежей, указанных как пожертвования, благотворительность, поддержка или подарки»

Реестр операций NoviRex

Реестр операций NoviRex Снимок отчета FinCEN. «Этот отчет о подозрительной деятельности касается компании WORLD CLOUD MEDIA LIMITED, которая одновременно значилась и получателем, и отправителем 361 платежа в размере от $1,010 до $754,591 каждый – общей суммой на $9,185,867; у платежей не было ни юридически обоснованной экономической или коммерческой цели, которые могли бы объяснить такой характер транзакций. Контрагенты не идентифицированы и их связь неочевидна»

Снимок отчета FinCEN. «Этот отчет о подозрительной деятельности касается компании WORLD CLOUD MEDIA LIMITED, которая одновременно значилась и получателем, и отправителем 361 платежа в размере от $1,010 до $754,591 каждый – общей суммой на $9,185,867; у платежей не было ни юридически обоснованной экономической или коммерческой цели, которые могли бы объяснить такой характер транзакций. Контрагенты не идентифицированы и их связь неочевидна» Дмитрий Фирташ, Пол Манафорт и Семен Могилевич

Дмитрий Фирташ, Пол Манафорт и Семен Могилевич Коментарі: 0

Коментарі: 0 Публікації: 62

Публікації: 62 Реєстрація: 12.03.2020

Реєстрація: 12.03.2020